O número de pedidos de recuperações judiciais (RJs) cresceu 27,7% de um ano para o outro, segundo o Indicador de Falências e Recuperação Judicial da Serasa Experian.

Ao todo, 152 empresas entraram com pedidos de RJs em maio. No mesmo mês do ano passado, foram 119 requisições.

Na passagem de maio para abril deste ano, o número de requerimentos de RJs caiu 17,4%, saindo de 184 para 152 pedidos. Já o número de RJs deferido pela Justiça ficou em 121 pedidos em maio, sendo uma alta de 37,5% frente a maio de 2023, época que o judiciário deu aval para 88 pedidos.

Em maio ainda, ao todo, foram realizados 71 pedidos de falências, volume elevado, mas que corresponde a uma queda de 21,1% na comparação mensal e de 41,3% em relação ao mesmo período do ano passado. Já o número de falências decretadas pela Justiça, ficou em 70 no mês, que é o mesmo do ano passado e um a menos que o mês de abril deste ano.

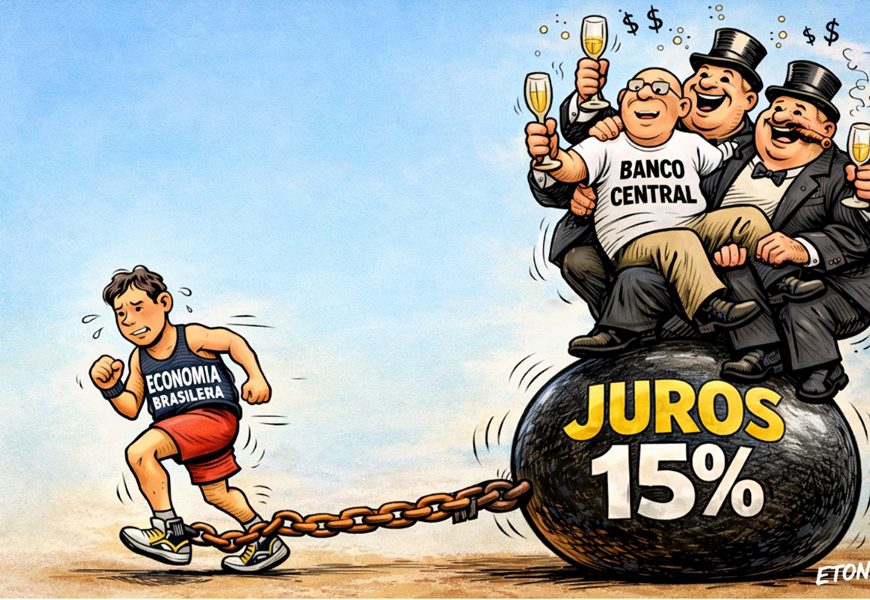

O alto número de pedidos de recuperações judiciais e de falências reflete o ambiente de juros altos do Banco Central (BC). De 2021 a 2022, a taxa básica de juros da economia avançou de 2% para 13,5%, elevando o custo de capital e as dívidas das empresas, um fato que se deu em meio ao período de crise econômica, que foi agravada pelos efeitos da pandemia de Covid-19.

Em 2 de agosto de 2023, o BC, de forma tardia, deu o pontapé inicial para o ciclo de corte da taxa Selic, mas depois de sete cortes minguados, em 20 de junho deste ano, a taxa foi paralisada nos onerosos 10,5% ao ano.

“Apesar da redução nas taxas de juros, elas ainda afetam os fluxos de caixa das empresas, afirma o economista da Serasa Experian, Luiz Rabi, ao destacar que “outro ponto importante de considerar é o efeito dominó que a inadimplência causa, já que quando uma empresa não consegue pagar suas contas, impacta o desempenho dos fornecedores também”, disse.

Em abril de 2024, ao todo 6,7 milhões de empresas estavam inadimplentes, segundo a Serasa Experian. No mesmo mês de 2023, eram 6,5 milhões de empresas nesta situação. Quando o BC deu início ao novo ciclo de alta da Selic, em março de 2021, o número de empresas inadimplentes estava em 5,9 milhões.

De acordo com Luiz Rabi, a redução do juro “impacta diretamente a saúde financeira das empresas, já que as despesas financeiras diminuem, aliviando o fluxo de caixa e permitindo que as companhias substituam dívidas antigas e caras por contas novas com custos menores”, explica.

JURO REAL ESCORCHANTE

Ocorre que, com as baixíssimas reduções na taxa nominal, o juro real segue alto. Com a Selic em 10,5%, quando se desconta a inflação, a taxa de juro real brasileira está próxima dos 7% ao ano – a segunda maior do mundo.

Segundo a Confederação Nacional da Indústria (CNI), a decisão do BC de interromper os cortes na taxa Selic, “só irá impor restrições adicionais à atividade econômica – com reflexos negativos sobre o emprego e a renda, sem que o quadro inflacionário exija tamanho sacrifício”, afirma a entidade.

“Com a Selic mantida em 10,5%, a taxa de juros real (que desconsidera os efeitos da inflação esperada para os próximos 12 meses, que é de 3,6%) fica em 6,64% (…) e mesmo se o Copom tivesse reduzido a Selic em 0,25 ponto percentual, o que seria o mais adequado, a taxa de juros real estaria em 6,4%”, criticou a CNI, após a decisão do Comitê de Política Monetária (Copom) do Banco Central de interromper o ciclo de cortes na Selic, no final do mês passado, por unanimidade.