“Os orçamentos domésticos seguem apertados, principalmente, das famílias de menor renda, com o nível de endividamento alto e os juros elevados”, segundo a pesquisa da CNC

Em outubro, a proporção de famílias com contas atrasadas chegou a 30,3%, o maior nível desde o início da série histórica da Pesquisa de Endividamento e Inadimplência do Consumidor (Peic) da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), iniciada em janeiro de 2010. Em um ano, o indicador da inadimplência avançou 4,7 pontos percentuais – o maior desde março de 2016.

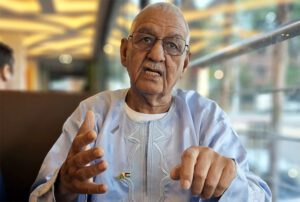

O presidente da CNC, José Roberto Tadros, destaca que essa é a quarta alta mensal seguida quanto ao volume de consumidores com dívidas atrasadas diante dos orçamentos domésticos apertados, principalmente entre as famílias de menor renda. “O nível de endividamento alto e os juros elevados pioram as despesas financeiras associadas às dívidas em andamento, ficando mais difícil quitar todos os compromissos financeiros dentro do mês”, resumiu Tadros.

De acordo com a pesquisa da CNC divulgada nesta segunda-feira (7), o endividamento variou em queda de 0,1 ponto percentual em outubro, após três altas consecutivas. No entanto, no total, o endividamento atinge 79,2% dos lares brasileiros. Em um ano, a proporção de endividados avançou 4,6 p.p., a menor taxa anual desde julho de 2021, de acordo com a CNC.

A economista e responsável pela pesquisa, Izis Ferreira, também alerta que “os juros altos têm dificultado o pagamento das contas dentro de um mês”.

“Nunca tínhamos tido uma proporção tão alta de famílias com dívidas atrasadas”, afirmou Izis Ferreira à Folha S. de Paulo. constatando que “temos um problema latente que é o risco dessa inadimplência atingir proporções cada vez maiores, o que tem um impacto na própria capacidade de pagamento no futuro”.

Em meio à carestia, a queda na renda e o alto nível de desemprego que cerca o país, os brasileiros estão se endividando mais com o cartão de crédito e no cheque especial. A pesquisa da CNC mostra que as dívidas com essas duas modalidades de crédito foram as que mais aumentaram em um ano.

O cartão de crédito e o cheque especial – mesmo com as maiores taxas de juros do mercado, são as modalidades de crédito mais usadas pelos brasileiros nas horas emergenciais. “Caracterizados pela facilidade no acesso e alta relação com as necessidades de consumo de curto prazo, os dois tipos de dívida foram os mais buscados pelos consumidores que tiveram o poder de compra afetado pela alta da inflação no período”, explica a economista.

Dados do Banco Central (BC) mostram que os juros anuais em todas as linhas de crédito às pessoas físicas atingiram 53,7% em média, em setembro, crescimento de 12,5 p.p. – reflexo da política econômica do governo Bolsonaro de aperto monetário, que fez a taxa básica de juros da economia (Selic) disparar em março de 2021, de 2% ao ano, para os atuais 13,75% ao ano.

Entre os principais tipos de dívidas, o cartão de crédito lidera disparado, sendo apontado por 86,2% dos entrevistados. No mesmo mês do ano passado, o indicador era de 84,9%. Em seguida, estão as dívidas com carnês (19,5%), o financiamento do carro (9%), o crédito pessoal (8,4%) e o financiamento da casa com (8,1%).

Izis Ferreira também alerta para o crescimento tanto do nível de endividamento quanto o de inadimplência para as famílias beneficiárias do programa Auxílio Brasil. Em setembro, o governo Bolsonaro autorizou o empréstimo consignado do Auxílio Brasil com juro de 51,11% ao ano – taxa de juros que supera quaisquer outros empréstimos consignados no país.

Entre setembro e outubro, a pesquisa da CNC observou que o endividamento no consignado teve a primeira alta em cinco meses, com avanço de 0,1 p.p. “Vale notar, ainda, que, nos dias 10 e 11 de outubro, o Google Trends apontou recordes nos índices de busca pelo termo ‘consignado Auxílio Brasil’, justamente quando a Caixa Econômica Federal anunciou a oferta dessa linha de crédito específica para beneficiários desse programa de transferência de renda”, frisou Ferreira.

De acordo com a economista, as pessoas carentes que tomaram o empréstimo possivelmente irão enfrentar mais dificuldades para pagar outras contas, pois passarão a ter uma parcela menor do auxílio disponível. O valor da parcela do empréstimo consignado do Auxílio Brasil é descontado automaticamente pelo banco, evitando o atraso de seu pagamento.

A taxa máxima de juros cobrada dos mutuários do Auxílio Brasil – pessoas carentes que usam o benefício para sobrevivência – é de 3,5% ao mês e o empréstimo poderá ser pago em, no máximo, 24 parcelas. O limite do valor do empréstimo foi estabelecido em R$ 2.569,34.

O governo impôs aos vulneráveis uma taxa de juro máxima maior do que a do consignado de aposentados e pensionistas, 2,14% ao mês. A taxa máxima de juros dos empréstimos do Auxílio Brasil também é maior do que é cobrado em média em outras modalidades de crédito consignado, segundo dados do BC: aposentados e pensionistas do INSS (1,97%), trabalhadores do setor público (1,70%), trabalhadores do setor privado (2,61%), e consignado pessoal total (1,85%).

O economista José Luís Oreiro alerta que, com 33 milhões de pessoas que passam fome e outros 125 milhões numa situação de insegurança alimentar, “as pessoas no desespero, porque não existe racionalidade numa situação dessa, o que elas vão fazer é pegar esse dinheiro para comer”. “Daqui a dois ou três meses essas pessoas, que com o Auxílio Brasil já tinham dificuldade de comprar alimentos, vão ter muito mais dificuldade porque vão entregar quase metade do Auxílio Brasil para os bancos”, criticou o professor de economia da Universidade de Brasília (UnB).