“Segundo o Monitor do PIB da FGV, a taxa de investimento (FBCF/PIB) foi de apenas 15,3%, a menor taxa em 50 anos”

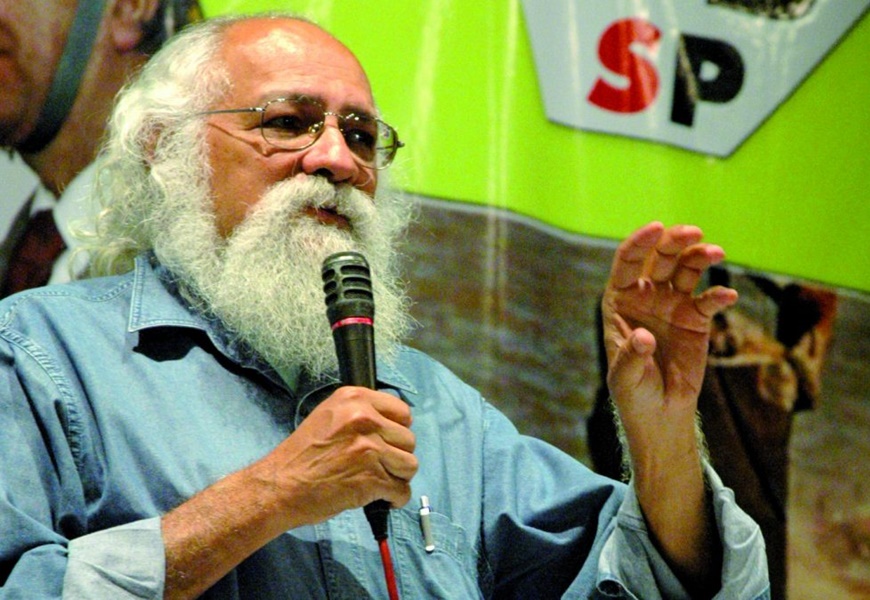

O economista Nilson Araújo de Souza afirma, em entrevista ao HP, que após a recessão de 2014-2016 a economia segue estagnada e não há nada de novo que possa alterar esse quadro. Apesar da queda de juros, não houve aumento de investimentos públicos e nem privados, a indústria está sendo sucateada, a dívida pública aumentou e Guedes, para “vender todas as estatais” ao capital estrangeiro, estimula a disparada do dólar.

HORA DO POVO – No ano passado, houve uma enorme campanha de que a economia estava em recuperação, o que não se confirmou. Qual sua avaliação sobre isso?

NILSON ARAÚJO DE SOUZA – Quem planta vento colhe tempestade, diz o adágio popular. Quando o governo Temer fez a contra-reforma trabalhista, que implicou na retirada de direitos dos trabalhadores e a criação de uma figura de trabalhador semelhante à escravidão, alardearam aos quatro ventos que, com isso, a economia voltaria a crescer. Eles não dizem abertamente, mas, à parte a enganação, elucubram na sua intimidade que, ao aumentar a exploração do trabalhador, favoreceria o lucro das empresas. E, assim, elas aumentariam o investimento e a economia passaria a crescer. Só que o outro lado da moeda, com o trabalhador superexplorado, é o estrangulamento do mercado interno.

Um dado importante que mostra a gravidade da situação é a taxa de informalidade no mercado de trabalho, que alcançou 41,1% da população ocupada na média de 2019 (mais de 38 milhões de trabalhadores), o maior nível desde 2016, segundo os dados da Pesquisa Nacional por Amostra de Domicílios Contínua (PNAD Contínua), de responsabilidade do IBGE.

HP – O mesmo aconteceu com o golpe na Previdência Social.

Nilson – Ao assumir, o governo Bolsonaro, por meio de seu ministro da Economia, Paulo Guedes, seguiu o embalo de Temer e prometeu que, com a contra-reforma da Previdência, que eliminou a possibilidade de aposentadoria para a ampla maioria da população, desta vez sim a economia iria voltar a crescer. Essa promessa era sustentada pelos economistas ou executivos do setor financeiro (os capitães-do-mato da atualidade), que, diretamente ou por meio da pesquisa Focus, feita pelo Banco Central, divulgaram entusiasmados que o PIB cresceria em torno de 2,5% em 2019. A pesquisa Focus, do final de dezembro de 2018, cravou 2,55%. Nada mais longe da realidade. Que chute!

Ainda não saiu o dado oficial do IBGE, que será divulgado em março, mas a prévia que é feita pelo Banco Central (o IBC-Br) divulgou um índice de 0,89%, abaixo dos medíocres 1,3%, que foi a média dos dois anos anteriores. Pior ainda, a produção industrial caiu 1,1%. A retirada dos direitos previdenciários, ao reduzir o poder de compra do trabalhador, esmagou mais ainda o mercado interno. Mas, para os bancos, foi um ótimo ano: os três maiores bancos privados (Santander, Itaú e Bradesco) tiveram um lucro de R$ 68 bilhões. Encontraram formas para driblar a queda dos juros básicos.

HP – E que efeito teve a redução da Selic para a economia?

NILSON – Ocorreram dois fatos que poderiam ter contribuído para o relançamento da economia: a queda da taxa de juros adotada para o governo se financiar e a desvalorização do real em relação ao dólar. A taxa básica de juros, a Selic, praticada pelo Banco Central, chegou no final do ano a quase 0% em termos reais (4,50% da Selic contra 4,31% do IPCA, índice oficial de inflação). O Ministério da Economia calcula que a redução da Selic (que foi de 6,5% no final de 2018 para 4,5% no final de 2019) gerou, ao longo do ano, uma economia de R$ 68,9 bilhões no serviço da dívida. Era de se esperar que, com essa economia, o Governo teria mais dinheiro para investir e promover gastos sociais; enquanto isso, com juros mais baixos, os empresários poderiam contrair mais empréstimos para financiar seus investimentos e, assim, a economia seria acelerada. Ocorre que, apesar disso, os investimentos não deslancharam. Segundo o Monitor do PIB da FGV, a taxa de investimento (FBCF/PIB) foi de apenas 15,3%, a menor taxa em 50 anos, segundo o economista da FGV Marcel Balassiano.

E por que isso? Porque o governo, que poderia usar a economia feita com a redução dos juros para ajudar a alavancar o investimento total a partir do aumento do investimento público, ao contrário, derrubou seu investimento, que já vinha caindo desde 2014 (quando atingiu R$ 103,2 bilhões).

HP – E mesmo assim o governo derrubou ainda mais os investimentos? Para onde foi o dinheiro?

NILSON – O investimento da União caiu de R$ 55,2 bilhões em 2018 para R$ 22,7 bilhões em 2019 – um tombo de 59%. Quanto aos investimentos das estatais, segundo portaria publicada pelo Ministério da Economia no dia 28 de janeiro, desabaram 31,3% de 2018 para 2019, apesar de seu lucro haver aumentado 70% até setembro do ano, atingindo R$ 85,2 bilhões (segundo Boletim das Estatais Federais).

Para onde então foi destinada essa economia com a redução dos juros? Para servir a dívida. Como? Contribuindo para diminuir o déficit nominal (a soma do saldo primário com os juros) – o qual baixou de R$ 487,4 bilhões em 2018 para R$ 429,1 bilhões em 2019 – e assim poder reduzir o ritmo de crescimento da dívida. Mesmo assim, segundo relatório do BC, a dívida pública não parou de crescer: a dívida federal pulou de R$ 3,8 trilhões em dezembro de 2018 para R$ 4,2 trilhões em dezembro de 2019, e a dívida bruta do conjunto do setor público subiu de R$ 5,3 trilhões para R$ 5,5 trilhões. Isso apesar de o governo haver resgatado R$ 718 bilhões da dívida pública federal.

Diante dos dados, é possível concluir que a soma desse resgate com o déficit público foi bancada pela emissão de novos títulos, no montante de R$ 759 bilhões, o produto da venda de patrimônio público (com destaque para o pré-sal) e os recursos oriundos da criminosa depauperação do BNDES, forçado a devolver antecipadamente os empréstimos que lhe fez o Tesouro (desde 2015, já foram devolvidos R$ 409 bilhões, sendo R$ 100 bilhões só em 2019). Outra parte do déficit, cerca de R$ 330 bilhões, sob a forma de juros, foi “reapropriada”, ou seja, convertida em mais dívida.

HP – E o investimento privado?

NILSON – Se o investimento público não indica o caminho, o investimento privado não se arrisca. Além do investimento público, o fortalecimento do mercado interno é outro fator decisivo para dinamizar a economia. Vimos que as contra-reformas trabalhista e previdenciária jogaram o poder de compra da massa da população para baixo.

Reforçando isso, a legalização do trabalho semi-escravo através da contra-reforma trabalhista e o consequente aumento do trabalho precário (“Os resultados do ICT-DIEESE do terceiro trimestre de 2019 mostram piora na condição do trabalho no Brasil, em relação ao segundo trimestre do mesmo ano, consequência, principalmente, do aumento da ocupação precária” – DIEESE) derrubaram o salário real médio no País, ou seja, ceifaram o poder de compra do trabalhador. Dentro do Índice da Condição do Trabalho calculado pelo DIEESE, “houve queda do rendimento médio real por hora e aumento na desigualdade de renda” ao longo dos três primeiros trimestres de 2019 já pesquisados (DIEESE). Nada indica que a situação tenha mudado no último trimestre.

HP – Quais os efeitos da desvalorização do real para a indústria e o Brasil?

NILSON – Poderia ajudar a economia duplamente: porque permite baratear no exterior as mercadorias produzidas no Brasil e assim estimular as exportações e porque, ao tornar mais caras as mercadorias importadas, estimularia as empresas instaladas no Brasil a ocupar sua capacidade e aumentar a produção, e até mesmo elevar seus investimentos. No entanto, nada disso aconteceu. Por quê? Porque, com a violenta desindustrialização (hoje a produção da indústria de transformação mal chega a 10% do PIB), a indústria instalada no País está sendo sucateada, diminuindo sua capacidade de resposta a estímulos parciais e temporários como esse do câmbio.

E, para agravar, como examinamos em entrevista anterior, pode piorar a deterioração das contas externas, o que pode gerar descontrole no câmbio, favorecendo o retorno da inflação. Essa deterioração já ocorreu em 2019: o déficit em transações correntes (que registra o intercâmbio de mercadorias e serviços com o exterior, bem como as transferências de renda) subiu drasticamente de US$ 14,5 bilhões em 2018 para US$ 50,7 bilhões em 2019, resultante, sobretudo, da forte queda do superávit comercial, que foi de US$ 53 bilhões para US$ 39 bilhões.

O quadro se agravou em janeiro deste ano, quando o déficit em transações correntes foi de US$ 11,9 bilhões (cifra próxima à do ano inteiro de 2018), devido, principalmente, a queda das exportações (19,5%). Teria que haver um amplo programa nacional de desenvolvimento, puxado pelo investimento público e pelo mercado interno, que desse o norte para o conjunto da economia.

HP – Paulo Guedes ofendeu as trabalhadoras domésticas ao defender a disparada do dólar.

NILSON – Esse pinochetista deu a seguinte declaração: “todo mundo indo para a Disneylândia. Empregada doméstica indo pra Disneylândia, uma festa danada”. Além de declaração de extremo mau gosto e extremamente discriminatória em relação ao nosso povo, ele sabe que essa verborreia nem de longe se aproxima da verdade. Ele próprio, por meio de seus prepostos no “independente” Banco Central, está promovendo conscientemente essa desvalorização do real. Além de outras razões, há um motivo básico para a valorização do dólar e consequente desvalorização do real: a fuga de dólares. Esta, por sua vez, é pressionada por dois fatores: as crescentes dificuldades nas contas externas, derivadas da diminuição do superávit comercial, e a queda da taxa básica de juros praticada pelo Banco Central. Já tratei em entrevista anterior do primeiro fator. Agora, quero abordar mais o segundo.

As pessoas me perguntam: como se pode explicar que o Paulo Guedes, banqueirista contumaz, bancou a queda da taxa de juros, que, em princípio, prejudica os bancos? Prejudica também as grandes empresas endividadas no exterior, ainda que possa aliviá-las um pouco pelo estímulo à exportação.

HP – Isso facilita também os planos de Guedes de vender todas as estatais?

Ora, como falei, a forte queda dos juros espanta capitais externos especulativos e assim valoriza o dólar. É exatamente isso que pretende o Guedes. Com o real barato, também ficam baratas em dólar as empresas brasileiras e assim favorece sua aquisição pelo capital estrangeiro. Mais do que banqueirista, Guedes é entreguista, é capacho do capital estrangeiro e faz tudo para facilitar sua vinda para abocanhar o patrimônio brasileiro, principalmente o estatal. Ele quer vender o patrimônio público na bacia das almas, uma verdadeira farra de doação. Para isso, está esquartejando a Petrobras e pretende entregar os bancos públicos. Nessa sua sanha entreguista, não escapa sequer o bicentenário Correios e Telégrafos.

Mas, apesar de todas as regalias oferecidas de bandeja pelo ministro da Economia, o capital estrangeiro não mudou muito o comportamento em relação ao Brasil que vinha adotando no período recente. Inclusive, em alguns casos se retraiu, como nos leilões do pré-sal. Pois bem, o ingresso de investimento estrangeiro direto (eufemismo para camuflar a aquisição de empresas brasileiras por grupos internacionais), pelo critério de participação do capital, ou seja, sem considerar os empréstimos intercompanhia, situou-se em torno de US$ 68,6 bilhões por ano entre 2011 e 2018, período em que o país atravessou várias crises econômicas e políticas. Em 2019, manteve-se no mesmo patamar: US$ 67,8 bilhões.

HP – Por quê?

NILSON – Como já se demonstrou em outros momentos, o capital estrangeiro avança na economia de um país quando sente segurança e quando a economia está crescendo. E o governo Bolsonaro não garante nem uma coisa nem outra. Apesar de totalmente servil aos interesses estrangeiros, principalmente ao setor mais degenerado do capital bélico-financeiro dos EUA, representado por Trump (como costuma ocorrer com o fascismo da periferia), não garante a estabilidade exigida pelo capital estrangeiro, porque, como já virou ditado popular, quando não há crise, esse governo a cria. A economia, por sua vez, como vimos, patina na estagnação.

HP– E as perspectivas para 2020?

NILSON – Não costumo trabalhar com a previsão de indicadores. Deixo esse exercício de futurologia, para não dizer enganação, por conta dos economistas e executivos do mercado financeiro, os quais sempre inauguram o ano com previsões otimistas para depois verem frustradas pela teimosa realidade essas previsões, que, na verdade, não passam de chutes visando animar o “mercado”. Os cerca de 100 representantes do mercado financeiro que respondem à Pesquisa Focus, coordenada pelo Banco Central, começaram este ano animadíssimos apostando num crescimento “espetacular” de 2,31% (vejam só como eles se animam com tão pouco), mas, como sempre ocorre, vão ajustando aos poucos. Na última semana, baixaram um pouco a bola e chutaram 2,23%.

HP – Os dados de 2019 divulgados pelo IBGE foram considerados “frustrantes”.

NILSON – Foram surpreendidos pelos dados que começaram a ser divulgados do último bimestre de 2019 e que podem indicar a tendência. O PIB caiu nesse período. A produção industrial caiu 1,7% em novembro e 0,7% em dezembro. Segundo o IPEA, as compras industriais despencaram: caíram 4,9% em dezembro em relação a novembro. Até o setor de serviços, que, por conta das compras natalinas, costuma melhorar no final do ano, caiu no último bimestre. Dentro dele, o mesmo ocorreu com as vendas no varejo. As vendas do comércio varejista ampliado (que inclui as atividades de veículos, motos, partes e peças e de material de construção) caíram 0,8% em dezembro em relação a novembro de 2019. Já haviam caído em novembro. E, para agravar a situação, despencaram os investimentos no último trimestre do ano: indicando isso, o consumo aparente de máquinas e equipamentos, que é a produção nacional menos exportações mais importações, desabou 9,2% em relação ao trimestre anterior. E, assim, a formação bruta de capital fixo caiu 2,7% no último trimestre do ano, comparado ao trimestre anterior (dessazonalizada).

E, para piorar, a previsão orçamentária aprovada no Congresso para 2020 estabelece um investimento da administração direta em ínfimos R$ 22,4 bilhões (na proposta de Guedes, não passava de R$ 19 bilhões), menor do que o executado em 2019 (tão-somente R$ 22,7 bilhões). E, como sabemos, a execução orçamentária é sempre inferior ao orçamento aprovado. Como já disse, sem investimento público, o investimento privado não se arrisca.

HP – E da parte do atual governo? Há alguma sinalização de mudança na política econômica?

NILSON – Não há nada de novo no horizonte que venha alterar essa tendência. O governo segue engessando seus investimentos e demais gastos por conta da Emenda Constitucional 95, mais conhecida como a emenda do fim do mundo ou lei do teto. O mercado interno segue estrangulado pela retirada dos direitos trabalhistas e previdenciários e pela pressão para baixo sobre o poder de compra do salário. Nada indica que, apesar da desvalorização do real, as exportações possam melhorar. Ao contrário, a tendência é a desaceleração da economia mundial, inclusive a da China (sob os efeitos do coronavírus), que é o principal parceiro comercial do Brasil. Portanto, não é difícil concluir que a tendência mais provável é a economia brasileira continuar patinando na estagnação, como vem ocorrendo nos últimos três anos.

HP – É possível sair desse quadro de estagnação?

NILSON – Ao contrário de outras épocas, em que, como a economia brasileira era mais dinâmica, costumava sair da recessão para o crescimento, desta vez emergiu da depressão de 2014-2016 para a estagnação. Só com modificações profundas na estrutura econômica do País, pode-se recuperar o dinamismo perdido pela desindustrialização. Essas modificações implicam em retomar o controle nacional sobre a economia nacional, o Estado reassumir seu protagonismo e o investimento público voltar a ser o motor do desenvolvimento e renacionalizar e fortalecer o mercado interno alavancado por uma forte distribuição de renda fundada na recuperação e aumento do poder de compra da ampla maioria da população que vive do próprio trabalho.